天天微头条丨聊聊药明和CXO

时间:2023-06-23 06:42:18 来源:雪球网

药明生物主要是做大分子生物药CRDMO,研发管线里包括单抗、双抗、藕联药、蛋白、疫苗(包括重组蛋白疫苗/腺病毒载体疫苗/mRNA疫苗)。目前在生物药CDMO行业里,中国市场市占率80%左右,全球市场市占率10.3%(全球排名第二,预计2025年市占率全球第一)。目前全球新增的生物创新药项目里(基因与细胞疗法除外)有40%以上的项目都与药明生物进行合作。

截至2022年6月30日止6个月,药明生物与所有全球前20制药公司及中国50大制药公司中的43家开展合作;为434名客户提供服务,而去年同期为352名。公司服务的综合项目由 480 个增长至 588 个,同比增长22.5%,其中 550 个为非新冠项目。其中临床前项目由 268 个增长至 300 个,临床 I/II 期项目由 171 个增长至 234 个,后期项目由 41 个增长至 54 个,包括 17 个商业化项目。“赢得分子”策略推行成功,2022 年外部转入 11 个,其中 5 个为后期及商业化项目。总项目中包含 94 个 ADC、99 个双抗、20 个疫苗综合项目(总疫苗项目 44 个)。2 个项目的 FDA PLI 检查预计在 2023 年 Q2,2023 年商业化项目预计新增 4-6 个。

到2022年底,公司服务 599 名客户,去年同期为470 名,同比增长 27%。公司已与全球 20 大制药公司以及中国 50 大制药公司中的45 家开展合作。

【资料图】

【资料图】

公司未完成订单总金额已达到 205.71 亿美元,同比增长 51.3%。其中,未完成服务订单达到 135.38 亿美元,同比增长 70.4%;未完成潜在里程碑订单达到 70.32 亿美元,同比增长 24.4%。将于 3 年内完成的订单达 36.21 亿美元,同比增长 25.3%。丰富的未完成订单将持续推动未来收入增长。此外,公司非新冠项目收益同比增长62.8%

药明康德主要是做小分子化学药CRDMO,研发管线包括化学药、基因与细胞疗法(属大分子),新型分子类小核酸、多肽等,以及相关的分析、检测、临床类等服务,下设部门有STA(合全药业)、CAS(核心分析部)、津石(临床)、ATU(基因与细胞疗法)、WuxiBiology(生物学)、IDSU/DDSU(新药研发国际/国内服务部)等。

目前在化学药CDMO行业里,中国市占率第一,全球市占率第8。

一方面,小分子CRDMO 项目数量持续增长、商业化项目 50 个(+19%),临床 III 期项目57 个(16.3%),临床 II 期项目 293 个(+16.3%),临床 I 期及临床前项目 1941 个(+47.3%),新分子增速明显(+90.9%)。另一方面,CTDMO进一步扩张管线,2022 年服务临床 III 期项目 8 个,临床 II 期项目 10个、临床 I 期及临床前项目 50 个。

国外建厂的成本是国内建厂的2到3倍。

不知道怎么搞的,在雪球发不出去图片,新项目的表格来看,最近几年增加比较多的是I期项目,这个数量很多,但实际意义有限;贡献收入的主要还是三期和商业化项目的数量。

一期项目今年减少是可以理解的,因为现在环境确实差一些,美元利率处于高位,国内医药企业也在收缩期,但实际的商业化项目还是在持续增长的。

图片发不出来,CDMO企业就不放了;

最大的企业大概150亿美元的规模。

第一名:赛默飞—并购铸造龙头

赛默飞就是靠吃进CRO/CDMO巨头,近年来突飞猛进,CXO业务成为公司另一个增长点,

前期也有市场传闻丹纳赫收购全球CDMO企业Catalent。

赛默飞世尔2022年全年收入增长15%,达到449.2亿美元,COVID-19检测收入为31.1亿美元。生命科学解决方案营收135.32亿美元,同比增长30%;分析仪器营收66.24亿美元,同比增长14.7%;诊断业务营收47.63亿美元,同比10.6%;实验室产品和生物制药服务(CXO相关)营收225.11亿美元,同比增长50%。该公司预计2023年实现收入453亿美元,同比增长7%。CXO业务增长非常靓丽,目前已经作为赛默飞重要的战略板块。

从2017年并购CDMO公司Patheon,2021年收购CRO公司巨头PPD,赛默飞进一步打通从上游提供生命科学仪器、耗材,拓展到药物研发生产整个产业链。

第二名:Labcorp—业绩下滑,分拆来解

天下大势,合久必分,分久必合。

将与公司战略不够契合的业务拆分成独立公司或许可以焕发这部分业务的活力,带来更大收益。

2014年,Labcorp(徕博科)以61亿美元收购了彼时全球第二大CRO公司科文斯,之后两年Labcorp连续并购了PAML和Chiltern,一跃成为了全球最大的CRO公司。但是2022年7月28日,Labcorp宣布,其董事会已授权公司通过一项免税交易将公司全资拥有的临床开发业务(原科文斯)分拆给Labcorp股东。

labcorp在2022年总收入为148.8亿美元,比2021年的161.2亿美元减少了7.7%,净利润12.81亿美元,降低46%;其中药物开发业务营收57.10亿美元,下降2.3%;诊断业务营收92亿美元,下降12%;COVID-19检测业务下降10.0%;公司预计2023年总营收增长在1%-7%之间,新冠检测业务2023年将下滑75%,药物开发业务营收业务增长5-7%。公司表示已推进其临床开发业务的计划分拆。

Labcorp公司董事长兼首席执行官Adam Schechter表示:“我们今年表现强劲,诊断业务收入增长加快,药物开发和利润率扩张的基本面持续强劲;在2022年,我们还推进了我们的战略,宣布了我们的临床发展业务,将被命名为Fortrea,并加速了几家合作医院的收购。展望未来,我们将继续利用科学、创新和技术,推动持续的财务业绩,并满足客户不断发展的需求。”

第三名:IQVIA——低调增长

IQVIA在2022年的全年营收为144.1亿美元,相比去年(按固定汇率计算)增长了7.8%。

目前,IQVIA的业务主要分为三个方向:技术与分析解决方案(TAS),57.46亿美元;研究与开发解决方案(R&DS),营收79.21亿美元;合同销售和医疗解决方案(CSMS)营收7.43亿美元。TAS和R&DS两大业务构成了IQVIA营收占比的95%。

展望2023年该CRO公司预计总收入在151.5亿美元至154亿美元之间,按固定汇率计算增长5.8%至6.8%;covid相关的收入减少约6亿美元。预计TAS将增长7%至9%,R&DS将增长10%至12%,cms将增长约2%。

第四名:ICON——并购翻身

2021年2月,CRO公司巨头ICON斥资120亿美元并购另一头部CRO公司PRA Health Sciences。ICNO一跃成为全球老四。

ICON2022年收入为77.414亿美元,按固定汇率计算增长了45.4%。2023年全年财务展望,收入指导在79.40 - 83.4亿美元之间。

第五名:药明康德——全球布局、多地运营

药明康德(603259):预计2022年度实现营业收入约人民币393.55亿元,同比增长约71.84%;净利润约人民币88.14亿元,同比增长约72.91%;扣非净利润约人民币82.6亿元,同比增长约103.27%。该CRO公司独特的CRDMO(合同研究、开发与生产)和CTDMO(合同测试、研发与生产)业务模式持续驱动公司高速发展。2022年,公司在全球各地疫情多次反复的状况下,充分发挥全球布局、多地运营及全产业链覆盖的优势,及时制定并高效执行业务连续性计划,确保了整体业绩目标的达成。

第六名:Syneos——稳健增长

Syneos Health在2022年总收入为53.931亿美元,按固定汇率计算同比增长5.8%,净利润2.67亿美元,相比去年同期的2.35亿美元,增长13.62%。其中临床解决方案营收为40.71亿美元,增长3.8%;商业解决方案营收为13.225亿美元,增长12.6%。公司预计2023年营收在49.75-51.76亿美元之间。

第7名:Charles River——实验动物龙头

2022年,Charles River Laboratories收入39.8亿美元,同比增长12.3%;净利润4.93亿美元,同比增长23.56%。公司预计2023年营收增长1.5% – 4.5%。

该CRO公司的业务主要分为三大块:动物研究模型和服务(RMS)、发现及安全评估(DSA)以及制造解决方案 (Manufacturing)。

2022年,动物研究模型和服务(RMS)收入为7.392亿美元,比2021年的6.904亿美元增长7.1%。2022年,发现及安全评估(DSA)收入为24.5亿美元,比2021年的21.1亿美元增长16.1%。有机收入增长17.5%。

2022年,制造解决方案CDMO收入为7.896亿美元,比2021年的7.425亿美元增长6.3%。有机收入增长5.3%。

2021年6月查尔斯河2.925美元收购Vigene Biosciences,以增强基因治疗合同开发和制造组织(CDMO)提供基于病毒载体的基因递送解决方案。

2021年10月剥离日本研究模型和服务业务(RMS日本)和瑞典CDMO基地。

2022年4月完成对Explora BioLabs的收购。

2022年12月剥离禽疫苗业务。

1,外国企业拿单,就是绕开中国

中国企业拿单的时候,为什么不说好;

2,辉瑞把单子给韩国,就是绕开中国

前两年,辉瑞十大几亿的新冠口服药生产订单给国内企业的时候,你也没说绕开国外;

正常的生意往来,故意解读为TG断链。

3,CXO企业是富士康

现在工业富联都是AI的香饽饽股票,妥妥的高科技企业,估值也到20+PE了;

药明康德的PE降到了17-18PE,你怎么不说要回到富士康的水平。

4,单子少了,行业完蛋了

美元加息后,药企适当收缩一下规模,放慢一下节奏,就觉得行业完蛋了;

医药毫无疑问是长周期的,长期需求是稳步向上的。

正常的市场需求波动,故意解读为行业完蛋。

标签:

最新文章推荐

- 天天微头条丨聊聊药明和CXO

- 新一届团中央领导机构产生 当前滚动

- 金健康现在怎么样了(金健康)_天天新消息

- 天天即时:股市大盘指数是什么意思_股市大盘指数是什么

- 看热讯:白酒知识大全集epub下载_白酒知识大全

- 海门高中生

- 代扣代缴个人所得税_代扣代缴个人所得税会计分录

- 世界百事通!高温下各行各业坚守依旧 各地多措并举做好防暑降温

- 世界微速讯:太有梗!陈哲远回复网友

- 厦门十中初中部怎么样(厦门十中官网)|聚焦

X 关闭

资讯中心

部分宠物店寄养价格上涨 或因节日寄养需求增加

部分宠物店寄养价格上涨 或因节日寄养需求增加

2023-01-17

OPPO首个自研智慧跨端系统发布 连续四年首发

OPPO首个自研智慧跨端系统发布 连续四年首发

2022-09-16

2021-10-18

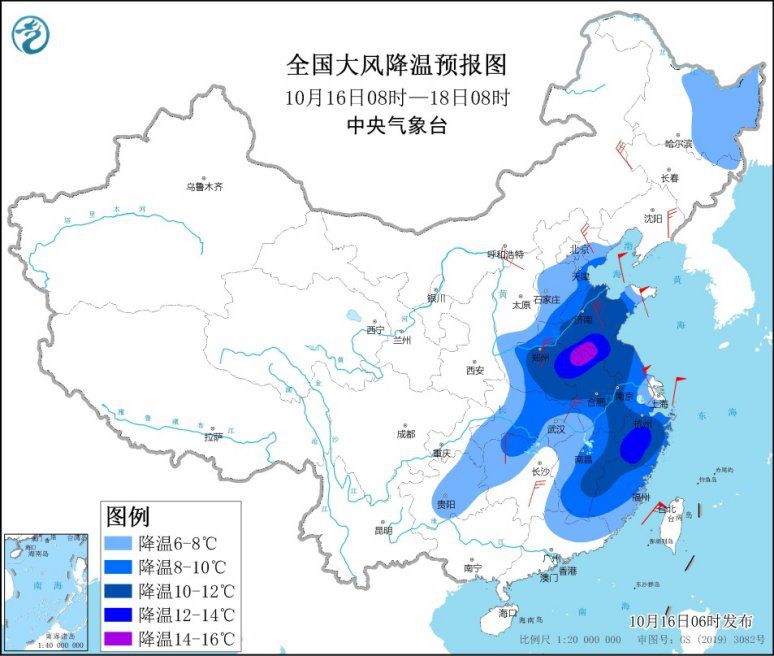

强冷空气继续影响中东部地区 局地降温14℃以上

强冷空气继续影响中东部地区 局地降温14℃以上

2021-10-18

X 关闭

热点资讯

-

1

环球观焦点:中国数码信息(00250.HK):中期录得溢利700万港元 继续停牌

-

2

【全球聚看点】12月29日泛在电力物联网板块十大熊股一览

-

3

以网络文学书写时代的壮丽多姿

-

4

水枪大混战作文600字(通用10篇)

-

5

天天消息!重庆:未来半年内到期的房地产融资可在原规定基础上多展期1年

-

6

【港股通】上海医药(02607):吸入用硫酸沙丁胺醇溶液获国家药监局注册批准

-

7

志晟信息(832171)12月29日游资资金净卖出16.86万元_每日信息

-

8

新易贷商户贷款逾期多长时间会上征信

-

9

焦点快播:国联股份:公司是否造假问题实在不值得驳斥。至于股价波动,公司本身无法也不能够予以干预

-

10

从“蜗牛慢跑”到“猎豹速跑” 广西提升基层政务服务办事效率 环球速讯

-

11

冬天太干嘴起皮,什么食物护唇? 当前要闻

-

12

B站公布2023年内容招商版图:推出“MATES人群模型” 快讯

-

13

2023年国家博物馆元旦放假吗?开放时间一览

-

14

当前观察:苯泄露有什么危害,有什么预防措施?

-

15

环球热讯:厦门2023兔年纪念币余额查询入口(中行+建行+工行+邮储)

-

16

2023年贺岁普通纪念币江苏省预约兑换公告|天天即时看

-

17

中间价调升279个基点!机构:短期人民币仍在寻找方向|天天信息

-

18

做了30年的女配角,卖别墅为丈夫还债,如今无儿无女退休金2500,依旧乐此不疲地折腾着

-

19

卧龙地产: 卧龙地产2023年第一次临时股东大会会议资料

-

20

焦点速递!湖南关于已参与市场交易用户改为电网企业代理购电有关事项的提示